邮箱gcwz@cacem.com.cn

电话010-63253474

物设委微信号13810064903

扫描二维码可以分享至朋友圈

概述:纵观11月份,因原材料价格大幅下跌,市场避险情绪升温,不过供需基本面好转,且下游行业迎来利好,建筑钢材价格先抑后扬。12月份建筑钢材基本面如何演变,价格如何演绎?笔者尝试通过以下角度进行分析解读。

一、11月份全国螺纹钢均价大幅下跌

数据来源:钢联数据

11月份国内建筑钢材均价大幅下跌,截止11月30日,主要城市螺纹钢全国均价4774元/吨,月环比下跌460元/吨。主要城市上海、广州、北京价格大幅下跌,三城螺纹钢价格月环比分别下跌460元/吨、440元/吨和470元/吨。

截止11月30日,Mysteel长材指数报收199.66,月环比下跌10.27%,年同比上涨18.08%;Mysteel螺纹钢价格指数报收190.29,月环比下跌10.24%,年同比上涨16.46%;Mysteel线材价格指数报收206.22,月环比下跌9.73%,年同比上涨16.23%。

二、建筑钢材生产企业开工率、产量明显下降

1、企业利润大幅收缩 生产积极性明显下降

数据来源:钢联数据

11月份,受生产利润大幅收缩和部分区域限产影响,螺纹钢、线材开工率月环比均出现明显下滑。以螺纹钢为例,分区域来看,除东北地区企业开工率月环比持平外,其余六大地区均呈现下滑态势,其中西北、华中由于价格低洼,企业生产积极性受挫,开工率月环比分别下滑11.11%和14.81%。分工艺来看,长、短流程企业开工率下滑幅度大体相当。

截止11月30日,螺纹钢开工率为51.80%,月环比下滑4.27%,年同比下滑20.66%;线材开工率为61.54%,月环比下滑1.18%,年同比下滑8.28%。分工艺来看,长流程企业螺纹钢开工率环比下滑4.13%,短流程企业螺纹钢开工率环比下滑4.71%;长流程企业线材开工率环比下滑1.37%,短流程企业线材开工率环比持平。

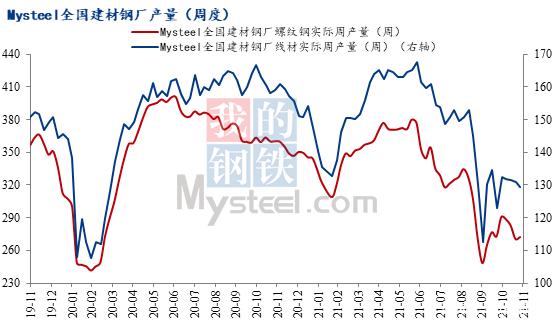

2、钢厂产量明显下滑 长、短流程分化明显

数据来源:钢联数据

因开工率大幅下滑,产量出现明显下降,分区域来看,七大地区产量月环比均出现下降,东北、西北、华北、西南四大地区因价格低洼,产量降幅较大,华南地区产量出现微幅上升,华东地区受江苏复产影响,产量微幅下降。分工艺来看,长、短流程生产企业产量走势出现明显分化。

截止11月30日,螺纹钢周产量为272.17万吨,月环比下降18.39万吨,年同比下降87.92万吨;线材周产量为129.46万吨,月环比下降2.98万吨,年同比下降29.43万吨。分工艺来看,因焦炭、铁矿石、废钢三者价格跌幅存在明显差异,长流程企业螺纹钢产量月环比下降19.29万吨,短流程企业螺纹钢产量月环比上升0.90万吨。

三、建筑钢材总库存继续去化,幅度有所扩大

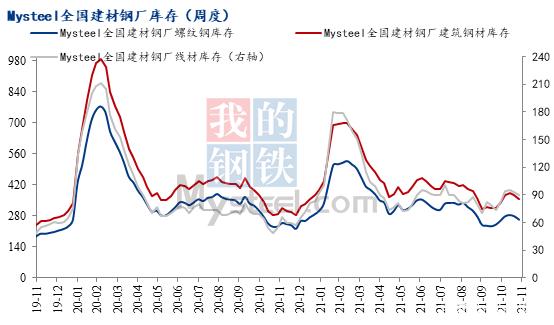

1、市场订货积极性转差 厂内库存环比增加

数据来源:钢联数据

因市场急于降低风险,订货积极性转差,厂内库存月环比出现增加,增幅明显收窄。逐周来看,钢厂库存在11月12号出现小高点后快速下降,降幅逐周扩大。

截止11月30日,Mysteel统计建筑钢材钢厂库存总量为355.01万吨,月环比增加11.09万吨,同比增加66.74万吨;其中螺纹钢库存264.97万吨,月环比增加4.58万吨,年同比增加31.53万吨;线材库存90.04万吨,月环比增加6.51万吨,年同比增加35.21万吨。

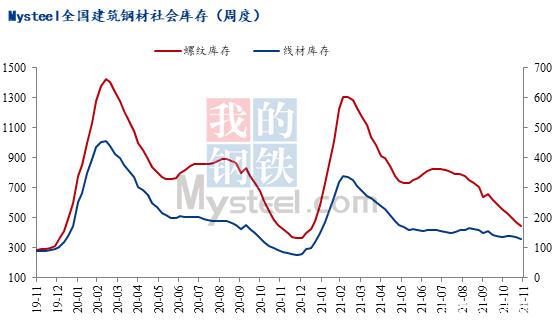

2、市场避险情绪升温 社会库存继续去化

数据来源:钢联数据

市场因急于降低潜在风险,订货积极性明显下降,下游用钢需求却一改低迷态势,导致市场供需基本面好转,社会库存快速去化。

Mysteel统计建筑钢材社会库存总量为572.86万吨,月环比减少121.75万吨,年同比增加29.55万吨;其中螺纹钢库存442.77万吨,月环比减少115.36万吨,年同比减少7.66万吨;线材库存130.09万吨,月环比减少6.39万吨,年同比增加37.21万吨。

综合厂内库存和社会库存来看,由于下游用钢需求超预期,导致厂内库存并未大幅累积,社会库存降幅继续扩大,整体库存仍处去化周期。Mysteel统计建筑钢材整体库存总量为927.87万吨,月环比减少110.66万吨,年同比增加96.29万吨。

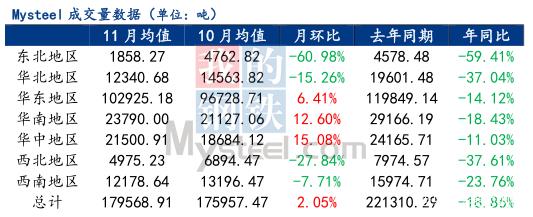

四、Mysteel全国日均成交量淡季不淡

数据来源:Mysteel钢材事业部

淡季不淡,Mysteel全国日均成交量环比小幅增加。具体来看,东部地区投机活跃度明显增加,中部和南部地区成交气氛也明显好转,北部地区成交因季节性影响而明显下滑。总的来看,成交出现两极分化,而整体成交略有增加,表明实际需求淡季不淡。此外,11月份成交之所以较去年同期有明显下降,原因在于去年工地正处于赶工期的周期之中。

Mysteel统计11月份全国日均成交量为17.96万吨,月环比增加2.05%,年同比下降18.86%,房地产方面的利好,以及基建的发力,是成交量触底回升的重要原因。

五、外贸价格整体下跌 出口优势略有端倪

海关总署数据显示,2021年10月中国出口钢材449.7万吨,较上月减少42.3万吨,同比增长11.3%;1-10月中国累计出口钢材5751.8万吨,同比增长29.5%。10月中国进口钢材112.7万吨,较上月减少12.9万吨,同比下降41.6%;1-10月中国累计进口钢材1184.3万吨,同比下降30.3%。

具体来看,11月份中国各品种钢材出口FOB报价继续下跌,目前国内螺纹钢出口可成交FOB报价在790美元/吨左右,较上月下跌40美元/吨。具体来看,11月份国内市场大幅下跌,出口价格也随之深度调整。而出口成交方面来看,目前海内外价差逐渐扩大,价格优势重新显现,但受出口政策限制影响,大部分订单签订为一月份船期装船,因此2021年年末难以出现大规模放量。海外方面来看,目前海外需求情况仍然较弱,全球钢铁市场处于缓慢下跌状态,整体成交情况较为冷清。综合来看,预计短期内中国钢材出口量将继续萎靡, 至2022年一季度或将有小幅放量的可能,价格方面趋于平稳运行。

六、钢厂生产成本大幅下移 建筑钢材利润前低后高

数据来源:钢联数据

焦炭连续八轮下跌,铁矿石低位反弹,废钢、螺纹钢价格先抑后扬,导致钢厂生产成本下移,钢厂销售利润前低后高,利润率由月初的9%回升至13%。

截止11月30日,高炉厂螺纹钢生产成本为4234元/吨,电炉厂生产成本为4244元/吨,当前市场螺纹钢销售均价为4774元/吨,其中高炉厂生产螺纹钢平均利润为540元/吨,电弧炉企业生产螺纹钢平均利润为530元/吨。不过,考虑到原材料综合库存成本,钢厂综合成本较高,综合利润也并不丰厚。

七、总结:

11月份建筑钢材价格先抑后扬,基本符合上月报告的判断。现货价格的下跌更多是由于市场的主观避险情绪,并非基本面主导。反观中旬后的企稳反弹,则是在房地产利好政策的提振之下,需求明显好转,行情转向基本面主导的一种信号。

对于12月份,从宏观层面看,调控煤炭工作卓有成效,相关钢铁企业正在实施《河北省2021-2022年采暖季钢铁行业错峰生产工作方案的通知》,房地产行业迎来利好。联系以上几方面消息不难发现,钢铁行业供应弹性收窄,下游行业资金紧张问题有望得到缓解,被抑制的需求有望恢复。更为关键的是钢铁行业碳达峰实施路径将于近期公布,这预示着未来钢铁行业的绿色转型升级步伐加快,设备投入力度加大,也一定程度意味着钢铁行业利润率将保持在合理区间。

从基本面来看,首先,华北地区正值采暖季限产,其他地区钢厂受原材料综合成本的影响,生产积极性不高,12月份产量虽有增产空间,但弹性有限;其次,房地产行业迎来利好之后,前期停工的项目复工,采购情绪回暖,下游用钢需求将明显恢复,此外,投机需求因远期交货,螺纹钢估值偏低等复杂因素影响而增加,预计12月份总体成交仍将保持正常偏好水平;最后,市场情绪的修复带来的订单增加将使得钢厂库存在中旬之前很难摆脱去化周期,社会库存也将因需求原因继续去化,整体库存将继续保持在合理水平,基本面风险偏小。

12月份下旬之前,得益于基本面风险偏小,建筑钢材价格仍有进一步修复性反弹的空间和动能。在库存继续去化的背景下,下旬的库存压力恐将不再如市场之前预期一般,而且需求韧性仍在,留给市场博弈的时间和空间已然不多,意味着下跌空间较为有限。尤为值得关注的是,钢铁行业碳达峰实施路径何时公布,如何实施,可能将改变市场预期,甚至引发市场对合理利润区间的重新评估,冬储天平的倾向尚未可知,建议观望等待,谋而后动。预计12月份国内建筑钢材价格稳中有涨。

免责声明:Mysteel发布的原创及转载内容,仅供客户参考,不作为决策建议。原创内容版权归Mysteel所有,转载需取得Mysteel书面授权,且Mysteel保留对任何侵权行为和有悖原创内容原意的引用行为进行追究的权利。转载内容来源于网络,目的在于传递更多信息,方便学习与交流,并不代表Mysteel赞同其观点及对其真实性、完整性负责。