邮箱gcwz@cacem.com.cn

电话010-63253474

物设委微信号13810064903

扫描二维码可以分享至朋友圈

刁力 中国钢铁工业协会财务资产部副主任、高级分析师、高级会计师兼冶金价格协会秘书长

来势汹汹的奥密克戎和久拖不决的俄乌冲突,使国际市场钢铁产业链供应链进一步绷紧,全球经济复苏受到明显拖累。国际货币基金组织(IMF)在2022年4月发布了最新的世界经济展望报告,预测2022-2023年全球经济将分别增长3.6%,分别比今年1月份的预测值下调了0.8和0.2个百分点,其中2022年增速比2021年大幅回落2.5个百分点;预计2023年后全球经济增速将进一步放缓至3.3%左右。2022-2023年全球贸易量分别增长5.0%和4.4%,分别比2021年增速回落5.1和5.7个百分点。国际钢铁消费也是下降趋势,世界钢协(WSA)在2022年4月发布短期报告中,预测2022年全球钢铁需求增长0.4%,比2021年增速回落2.3个百分点。作为占全球粗钢产量份额一半以上的中国仍扮演主要角色,但重要性有所下降。扣除中国以外的国家和地区钢铁需求预计同比增长0.7%,比全球平均增速快0.3个百分点。从国内形势看,2022年是我国“十四五”规划的第二年,也将是粗钢总量受控下降的第二年。2021年中国粗钢产量定格在10.35亿吨,同比下降的2.8%;折合粗钢表观消费量同比下降了4.4%。如果2022年粗钢产量继续实现同比下降,那将是近30年来第一次连续两年粗钢产量下降。在全球新冠疫情肆虐、地缘冲突加剧的大环境下,“十四五”期间国际钢铁市场在供需两端都面临重大挑战。

一、全球钢铁消费量总体变化趋势

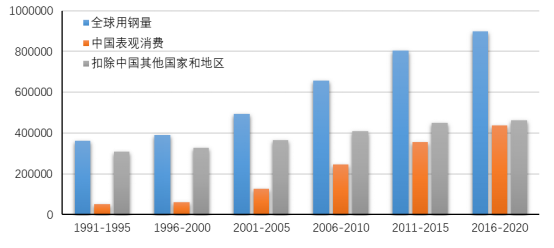

据世界钢协(WSA)发布的数据,2021年全球钢铁消费量达到18.34亿吨,同比增加4820万吨,增长2.7%。其中中国9.52亿吨,占全球的比重为51.9%,同比减少5470万吨,下降5.4%;扣除中国以外的国家和地区8.82亿吨,同比增加1.03亿吨,增长13.2%。国际市场的两位数增长与中国的下降走势形成鲜明对比。预测2022年全球钢铁消费量为18.81亿吨,仅同比增长0.4%,远低于上年水平。从近30年来的情况看,拉动全球钢铁消费量增长的引擎已经快速转移到了中国,但增长速度由对中国的依赖不断加深,转变为逐渐松动的态势。预计2022年中国钢铁消费量增长会持续下降,中国以外的国家和地区则保持增长。如果“十四五”期间中国钢铁需求峰值平台区基本确定,中国对全球钢铁消费增长的贡献将进一步下降。

近三十年来全球钢铁消费量变化趋势

(一)全球钢铁消费量的主要特点

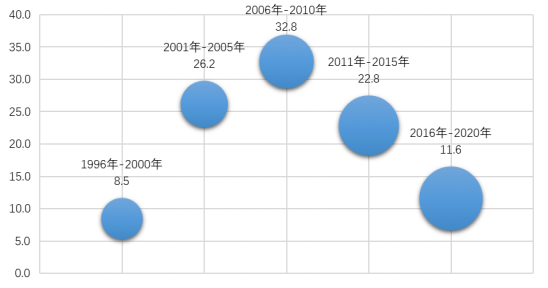

一是全球钢铁消费量保持增长,但增速由加快转而放缓。1991-1995年,全球钢铁消费量为36.1亿吨,1996-2000年、2001-2005年、2006-2010年、2011-2015年和2016-2020年全球钢铁消费量保持增长,分别达到39.2亿吨、49.4亿吨、65.6亿吨、80.6亿吨和89.9亿吨,分别同比增长8.5%、26.2%、32.8%、22.8%和11.6%,近10年来增速明显回落;二是中国占全球钢铁消费量的比重不断上升。1991-199年,中国为5.1亿吨,占全球的比重仅为14.2%。此后中国占比不断上升,1996-2000年、2001-2005年、2006-2010年、2011-2015年和2016-2020年,中国占比逐步提高到15.9%、26.0%、37.7%、44.3%和48.6%;三是中国拉动全球钢铁消费的贡献呈缩小态势。1996-2000年、2001-2005年、2006-2010年、2011-2015年和2016-2020年,中国和中国以外的国家和地区的钢铁消费量的差分别是26.7亿吨、23.7亿吨、16.2亿吨、9.2亿吨和2.6亿吨。2022年中国仍将是拉动全球钢铁消费的引擎,但重要性呈下降趋势。

全球钢铁消费量增速(%)变化情况

(二)俄乌两国钢铁工业在欧洲的重要地位

俄乌冲突导致国际钢铁产业链上的原燃料和钢铁产品价格出现明显上涨,目前还看不到冲突结束的机会。战事久拖不决对欧洲乃至全球钢铁市场的影响将愈发明显。从钢铁消费量的情况看,俄罗斯和乌克兰作为前苏联钢铁产业最重要的继承者,在欧洲拥有重要地位。苏联在上个世纪七八十年代粗钢产量在1.2-1.6亿吨,是当时全球最大的钢铁生产国。凭借苏联解体后留下厚重的产业基础,俄罗斯和乌克兰仍分别是欧洲重要的产钢大国家。尽管近二十年被中国的巨大身影所遮挡,但两国在全球、至少在欧洲的重要角色不容忽视。俄罗斯始终坐稳欧洲国家钢产量第一的位置。上个世纪90年代中叶,乌克兰钢产量被统一后的德国所超越,但仍稳居欧洲前五位。2021年俄乌两国钢产量分别为0.76亿吨和0.21亿吨,合计0.97亿吨,占全球的比重为5.0%,占全球扣除中国后国家和地区的产量比重为10.6%,占欧洲钢产量的比重为31.5%,占独联体国家的比重为92.2%;2020年欧洲(包括欧盟国家、其他欧洲国家和独联体国家)钢铁消费量为2.55亿吨。其中俄罗斯和乌克兰分别为0.465亿吨和0.053亿吨,合计为0.52亿吨,占欧洲的比重为20.3%。由于俄乌两国都是钢铁产品的净出口国,且出口量远大于进口,钢铁消费量仅占自身产量的56%,因此在全球、特别是欧洲地区的钢铁产业链供应链中拥有重要地位。

二、全球市场钢铁贸易量的变化特点

受新冠疫情和地缘冲突影响,全球钢铁贸易量呈进一步的下降趋势。据世界钢协(WSA)的统计数字,2020年全球钢铁出口量(包括成品和半成品钢材,下同)达到4亿吨,比上年减少0.4亿吨,连续第四年下降;占钢铁产量的比重由2016年的31.3%降至22.9%,是近30年来的最低占比,累计回落了8.4个百分点。

(一)国际市场钢铁产品贸易主要特点

一是俄罗斯、乌克兰等独联体(CIS)国家是欧盟在钢铁供给端的重要伙伴。欧盟2020年的钢材出口量达到1.19亿吨,但其中包括了0.96亿吨欧盟内部贸易量,其域外出口量仅为0.23亿吨,主要流向其他欧洲国家、美加墨协定国家(USMCA)以及非洲等地区。抵减其域外进口量0.33亿吨后,净进口量仅为0.1亿吨;独联体国家(乌克兰于2022年2月退出CIS)出口量达0.51亿吨,主要流向欧洲和亚洲地区,抵减进口量0.14亿吨后,为净出口0.37亿吨。有意思的是,陷于俄乌冲突的欧盟向独联体国家出口仅为0.01亿吨,但在其0.33亿吨的域外进口量中,来自独联体的钢铁产品达到0.13亿吨,占欧盟全部域外进口量的39.4%,也就是说欧盟域外进口钢材中有接近四成来自独联体国家。而独联体国家的域外进口量仅为0.04亿吨,几乎是纯粹的钢铁产品供给者。

二是非洲和中东地区是重要的净进口地区。非洲和中东地区2020年钢铁产品出口量为0.15亿吨,其中包括0.08亿吨的域内出口量,相抵后域外出口量为0.07亿吨;钢铁产品进口量为0.51亿吨,扣除域内进口量后为0.43亿吨,来自亚洲和欧洲(含CIS)的量分别为0.22亿吨和0.20亿吨,占比分别为51.6%和46.5%;抵减出口量后非洲和中东地区净进口0.36亿吨。

三是北美地区钢铁进口需求主要由欧洲和亚洲满足。美加墨协定国家(USMCA)2020年钢铁产品出口量为0.185亿吨,其中包括0.144亿吨的域内出口量,相抵后域外出口量为0.04亿吨,其中还包括了向其他美洲国家出口0.03亿吨,也就是说向美洲以外国家和地区出口量非常少;钢铁产品进口量为0.36亿吨,扣除域内进口量后为0.22亿吨,其中来自亚洲、欧洲(含CIS)以及其他美洲的量分别为0.08亿吨、0.08亿吨和0.05亿吨,占比分别为38.2%、36.8%和20.5%;抵减出口量后,美加墨协定国家(USMCA)净进口0.18亿吨。

四是日本钢铁产品的进出口主要在亚洲。2020年日本钢铁产品出口量为0.298亿吨,其中亚洲地区0.233亿吨,美加墨协定国家(USMCA)0.021亿吨,欧洲地区(含CIS)0.09亿吨,占比分别为78.2%、7.0%和3.0%,可见亚洲是日本钢材出口的最主要目的地;钢铁产品进口量为0.05亿吨,全部来自亚洲地区;抵减出口量后,日本钢铁产品净出口量为0.25亿吨。

(二)钢铁产品出口的变化趋势

一是全球钢铁出口量增速呈加速收窄趋势。1991-1995年,全球钢铁出口量为10.8亿吨,1996-2000年、2001-2005年、2006-2010年、2011-2015年和2016-2020年全球钢铁出口量保持增长,分别达到13.7亿吨、16.8亿吨、20.3亿吨、21.7亿吨和22.3亿吨,分别同比增长26.8%、22.8%、20.3%、7.2%和2.8%,增速呈加速收窄的态势;二是中国占全球钢铁出口量的比重由加速上升转而下降。1991-1995年,中国出口量仅为0.23亿吨,占全球的比重仅为2.1%。此后中国占比不断上升,1996-2000年、2001-2005年、2006-2010年、2011-2015年和2016-2020年,中国占比逐步提高到2.8%、4.1%、11.8%、17.0%和16.4%;三是中国以外国家和地区的出口量增速由下降转向加快。1996-2000年、2001-2005年、2006-2010年、2011-2015年和2016-2020年,中国以外的国家和地区的钢铁出口量分别是13.3亿吨、16.1亿吨、17.9亿吨、18.0亿吨和18.7亿吨,分别同比增长26.0%、21.1%、10.7%、0.9%和3.4%;四是俄乌出口量占欧洲比重平稳略降。1996-2000年、2001-2005年、2006-2010年、2011-2015年和2016-2020年,俄乌出口量合计分别是2.2亿吨、2.8亿吨、2.8亿吨、2.5亿吨和2.3亿吨,占欧洲出口量的比重分别为23.4%、27.1%、25.1%、23.1%和22.0%。

(三)钢铁产品进口的变化趋势

一是全球钢铁进口量增速呈波动回落趋势。1991-1995年,全球钢铁出口量为10.8亿吨,1996-2000年、2001-2005年、2006-2010年、2011-2015年和2016-2020年全球钢铁进口量保持增长,分别达到12.9亿吨、16.6亿吨、19.9亿吨、21.0亿吨和21.8亿吨,分别同比增长24.4%、29.1%、19.4%、5.8%和3.6%,增速呈波动回落态势;二是中国占全球钢铁进口量的比重呈下降趋势。1991-1995年,中国仅为0.89亿吨,占全球的比重仅为8.6%。此后中国占比波动下行,1996-2000年、2001-2005年、2006-2010年、2011-2015年和2016-2020年,中国占比分别为6.3%、9.5%、4.6%、3.5%和4.4%;三是中国以外国家和地区的进口量增速呈下降趋势。1996-2000年、2001-2005年、2006-2010年、2011-2015年和2016-2020年,中国以外的国家和地区的钢铁进口量分别是12.1亿吨、15.1亿吨、19.0亿吨、20.3亿吨和20.8亿吨,分别同比增长27.6%、24.6%、26.0%、7.1%和2.7%;四是俄乌对欧洲进口钢材的贡献相对其出口量而言较小。1996-2000年、2001-2005年、2006-2010年、2011-2015年和2016-2020年,俄乌进口量合计分别是0.18亿吨、0.21亿吨、0.37亿吨、0.39亿吨和0.36亿吨,占欧洲进口量的比重分别为3.0%、3.0%、4.2%、4.7%和3.9%。

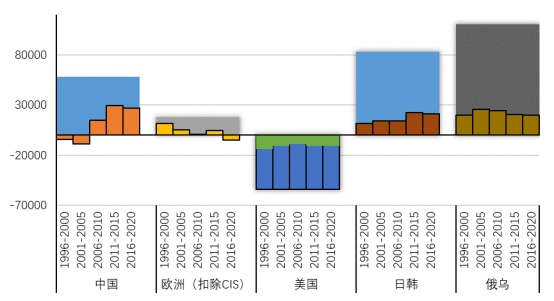

(四)分地区的钢材净出口变化趋势

一是中国由钢铁净进口国转而成为净出口国。2005年以前,中国成为是钢铁产品的净出口国。1991-1995年、1996-2000年和2001-2005年,中国钢铁产品净进口量分别为0.66亿吨、0.43亿吨和0.89亿吨;2006-2010年、2011-2015年和2016-2020年,中国钢铁产品净出口量分别为1.5亿吨、2.9亿吨和2.7亿吨;二是欧洲(不含独联体)由全球最大的净出口地区转为净进口地区。1996-2000年、2001-2005年、2006-2010年、2011-2015年和2016-2020年,欧洲(包括欧盟国家、非欧盟国家和独联体国家)钢铁产品净出口量分别是3.2亿吨、3.2亿吨、2.5亿吨、2.4亿吨和1.4亿吨。如果扣除独联体后,1996-2000年、2001-2005年、2006-2010年和2011-2015年净出口量分别为1.15亿吨、0.53亿吨、0.09亿吨、0.49亿吨,2016-2020年转为净进口4700万吨;三是俄乌两国净出口量规模庞大。1996-2000年、2001-2005年、2006-2010年和2011-2015年净出口量分别为1.98亿吨、2.54亿吨、2.46亿吨、2.08亿吨和1.97亿吨,超过日本,是全球仅次于中国的第二大钢铁产品的来源;四是美国钢铁产品净进口规模较大。1996-2000年、2001-2005年、2006-2010年和2011-2015年净进口量分别为1.36亿吨、1.06亿吨、0.87亿吨、1.04亿吨和1.03亿吨。

全球主要国家和地区的钢铁产品净出口量变化情况

(五)钢铁产品间接进出口的变化趋势

从近20年的历史数据观察,除了钢铁产品的直接进出口,国际钢铁市场间接出口也呈相似的变化特点。一是欧洲市场基本上保持平衡。2017年-2019年欧洲间接出口钢铁产品超过1.4亿吨,俄罗斯、乌克兰等独联体国家占比较小,合计不超过500万吨;同期间接进口1.5亿吨,扣除独联体国家后是1.4亿吨,总体上平衡态势;二是中国的间接出口逐年增长。近20年以来,除了2009年国际金融危机时略有减少以外,中国的间接出口一直呈放大的趋势,从不足2000万吨逐渐成长为1亿吨左右;间接进口则相对平稳,近十年来在1100万吨左右;三是俄乌两国的间接进口远大于间接出口。俄罗斯和乌克兰的间接出口量相对较小,平均每年仅300-400万吨,而间接进口量则相对较大,近10余年来平均在1000万吨左右。其中2008年曾达到1400万吨的峰值;四是日韩间接出口规模仅次于欧盟和中国。日韩两国不仅是全球的钢材净出口国,也是钢铁产品间接净出口国家。从近10年来的情况看,日韩合计间接出口量在4000-5000万吨,间接进口量在1300万吨左右。

三、“十四五”期间钢铁产品供需形势展望

一是从国内市场趋势看,钢铁消费有望保持平稳。习近平总书记在4月26日中央财经委员会第11次会议上强调,“基础设施是经济社会发展的重要支撑,……,优化基础设施布局、结构、功能和发展模式,构建现代化基础设施体系,为全面建设社会主义现代化国家打下坚实基础”,从战略高度为当前及今后一段时期基础设施建设做出了顶层设计和全面部署。2022年国家安排地方政府专项债券3.65万亿元,开工一批重大工程、新型基础设施、老旧公用设施改造等建设项目;围绕国家重大战略部署和“十四五”规划,适度超前开展基础设施投资;因城施策促进房地产业发展;继续支持新能源汽车消费,鼓励地方开展绿色智能家电下乡和以旧换新;再开工改造一批城镇老旧小区,推进无障碍环境建设和适老化改造。随着疫情防控形势好转,各项扩内需、稳增长措施陆续落地,钢材需求将逐步实现全面启动。大规模基础设施建设支撑建筑用钢需求的同时,制造业自身发展产生的用钢需要也将起到支撑作用。此外,俄乌冲突导致的国际市场、特别是欧洲市场钢材供给出现缺口,并且钢材价格也出现明显上涨,利好中国钢铁产品的出口。总体而言,国民经济发展承受下行压力,用钢行业增速普遍回落,钢铁产量呈下降趋势,国内市场供需基本保持平稳。

二是从国际市场情况看,俄乌冲突将拖累全球钢铁需求增长,对欧洲市场影响较大。按照世界钢协(WSA)的预测,2022年全球钢材需求量仅比上年增加650万吨。从分地区情况看,亚洲及大洋洲地区钢材需求量为13.1亿吨,比上年增加1500万吨。其中中国9.5亿吨,同比持平。印度1.1亿吨,比上年增加800万吨。日本、韩国分别是0.58亿吨和0.56亿吨,均比上年略有增长;美加墨协定国家(USMCA)钢材需求量为1.4亿吨,比上年增加400万吨。其中美国钢材需求量为1亿吨,比上年增加270万吨;非洲及中东钢材需求量为0.893亿吨,比上年增加360万吨;欧洲(欧盟国家+其他欧洲国家+独联体国家+乌克兰)2022年的钢材需求量为2.5亿吨,比上年下降1390万吨,主要是独联体和乌克兰的需求下降1390万吨,而欧盟国家比上年下降210万吨,其他欧洲国家增加210万吨。总体来看,俄乌冲突短期内结束的可能性较小,即使能够结束冲突,俄罗斯也将持续承受西方制裁,乌克兰也要面对艰难的战后重建,腾出的市场空间将由域外国家或地区填补。如前所述,鉴于俄乌两国在欧洲钢铁产业链供应链的重要地位,地缘政治冲突叠加新冠疫情发展的不确定性,“十四五”期间全球钢铁市场供需形势将呈现阶段性、局部偏紧的态势。